Omgeving

Over de afsluiting van het jaar 2018 valt veel te zeggen maar samengevat is het zowat het tegenovergestelde van hoe het jaar begon. In januari was de markt niet te stoppen qua optimisme en het jaar eindigde in december met een stevige negatieve afdronk qua beleggingsresultaten. Er waren vrijwel geen beleggingscategorieën die gevrijwaard bleven van verliezen over 2018 en dat is op zichzelf uniek. Sinds de jaren zeventig toen president Nixon nog aan de macht was, is dit niet meer voorgekomen. De onzekerheid van beleggers werd gevoed door handelsoorlogen, politieke onrust, schuldenproblematiek bij bedrijven en centrale banken die hun lage rente politiek langzamerhand aan het verlaten zijn. De laatste weken staan de financiële media bol over deze thema’s en markten reageren nerveus. Dit heeft tot gevolg gehad dat de volatiliteit in markten flink is opgelopen en dat kan nog wel even aanhouden. In ieder geval is het duidelijk dat de onderkanten van de markten worden getest en dus ook de stressbestendigheid van de beleggers.

Nu zijn wij van mening dat het niet zoveel zin heeft om veel aandacht te besteden wat er kan gaan gebeuren omdat we het simpelweg niet weten of kunnen voorspellen. We kunnen extreme scenario’s (zowel zeer negatief als positief) laten passeren die gebaseerd zijn op allerlei aannames. Aan de ene kant hebben we de schuldenberg die nog moeten worden afgewikkeld of geherfinancierd, aan de andere kant staan de de politieke machthebbers in de grote landen die onder druk staan om goede akkoorden te sluiten voor de wereldhandel. Voer voor zowel positieve als negatieve marktuitschieters.

Kortom we zitten in een turbulente fase en juist in een dergelijke omgeving moeten beleggers vasthouden aan hun eigen uitgangspunten en doelen. Daarbij is vaak het beste advies niet te reageren op korte termijn impulsen vanuit markten. Dat voorkomt dat u uw ingestoken beleggingsplan verlaat en u minder of meer risico gaat nemen op de verkeerde momenten. Het behalen van uw beleggingsdoel staat centraal en niet de korte termijn bewegingen van de markt. In november schreven wij een stukje over onze beleggingsmascotte. Dit sluit goed aan bij deze gedachte: de luiaard.

Portefeuille

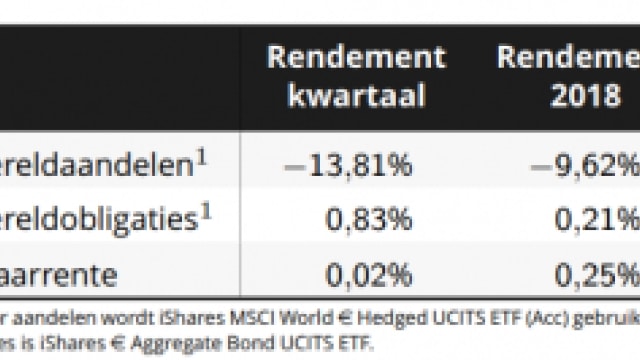

Wij beleggen uw portefeuille op een doordachte wijze. Ongeveer 75% wordt efficiënt gealloceerd in markten waarbij de verhouding tussen aandelen en obligaties gebaseerd is op uw risicoprofiel. De wegingen in de markten bepalen de uitslagen op dit gedeelte van uw portefeuille. Grote uitslagen in aandelen- en obligatiemarkten zijn dus voelbaar met deze beleggingen. Wegingen binnen het Marktengedeelte van uw portefeuille zullen we niet actief veranderen tenzij u een ander risicoprofiel wilt. Wel proberen wij de risico’s van uw totale portefeuille beter te beheersen door skillsbeleggingen toe te voegen in uw portefeuille (circa 25%). Deze Skills zijn niet of beperkt afhankelijk van marktbewegingen. Hiermee verlagen we het risico, de volatiliteit, van uw portefeuille. Zie voor een meer uitgebreide beschrijving over Skills in het document Skills in the Game.

Bij aanvang van het kwartaal hebben wij de samenstelling van het Skills gedeelte goed doorgenomen. Wij onderscheiden drie strategieën: trendvolgend, arbitrage en een strategie die in diverse Skills stijlen belegt. Wij hebben de allocaties gehandhaafd ondanks een moeilijk jaar voor met name de trendbeleggingen in de eerste drie kwartalen. Deze trendbeleggingen werken goed in markten die door angst worden geregeerd, zoals in de afgelopen maand. In december rendeerde deze beleggingen met meer dan +5% en maakte een verschil van soms wel meer dan 15% dit kwartaal met aandelenmarkten die zeer negatief rendeerde. Arbitrage rendeerde ook licht positief door de bijdrage van het Nederlandse Mint Tower fonds dat bij een toename van volatiliteit positief kan renderen wat het ook deed in december. De waarde van de gespreide Skills belegging bleef ongeveer gelijk in december.

Samengevat betekent dat de toegevoegde waarde van de Skills beleggingen sterk tot uiting kwam en resulteerde in een lagere beweeglijkheid en een beter rendement van uw portefeuille in het laatste kwartaal van 2018 ten opzichte van het louter beleggen in aandelen en obligaties.